Generative AI is Everything Everywhere, All at Once

金融サービスにおけるLLMの取り組みを紐解く

公開日: 2023年6月8日

によって 中井 淳太、アントワーヌ・アメンド(Antoine Amend)、Eliot Knudsen 、 アンナ・キュイジア による投稿

Original: Generative AI is Everything Everywhere, All at Once

翻訳: saki.kitaoka

Data and AI Summit on "Generation AI "に直接またはバーチャルで参加し、詳細をご確認ください。

変化の激しい金融の世界では、企業は自動化の促進、製品イノベーションの加速、業務効率の改善を通じて競争力を維持する方法を常に模索しています。金融サービス機関(FSI)の自動化、合理化、効率化を支援する上で、Generative AIが重要な役割を果たすとエグゼクティブは考えています。FSIは、膨大な量のデータを分析し、人間の知性を補強する洞察を提供するため��に、AI機能への投資を開始しています。例えば、ブルームバーグは最近、金融業界向けに特別に構築された500億パラメータの大規模言語モデル(LLM)「Bloomberg-GPT」を発表し、JPモルガンはChat-GPTベースの言語AIモデルを使用して、25年分のFed講演を分析し、潜在的取引信号を明らかにしたと報告されています。

これらの目標を達成するためには、深い技術的進歩の最先端を行くことが不可欠です。しかし、同様に重要なのは、これらの新しい技術に関連するリスクを積極的に予測し、軽減する能力です。

そのような技術の進歩の中で、大きな注目を集めているのがLarge Language Models(LLM)です。LLMを含む生成型AIは、既存の情報のパターンを識別することで、新鮮で独特な洞察を生み出す驚くべき能力を有しています。LLMは、複雑なデータの前例のない理解と整理を可能にし、人間のようなインタラクションを生み出す能力も備えています。

LLMの導入は、多くの機会をもたらします。金融機関は、データ分析の新たな可能性を引き出し、より深い洞察を得て、意思決定プロセスを改善する方法を積極的に模索しています。LLMのパワーを活用することで、金融機関は顧客体験の向上、リスク管理戦略の洗練、業務効率の最適化を実現できます。

未来は明るい、でもバラ色のメガネをかけてる?

しかし、このような有望な展望とともに、LLMに関連するリスクに対処するために、業界は警戒を怠らないことが極めて重要です。機密情報を保護し、潜在的な脆弱性から守るためには、強固なガバナンスの枠組み、データプライバシー対策、セキュリティプロトコルを積極的に導入することが重要です。すべてのC-suiteリーダーが、データチームに問いかけているいくつかの質問を共有します。

- 自社で所有・管理するLLMを、自社独自のデータでカスタマイズするにはどうすればよいでしょうか。

- LLMをカスタマイズし、独自のデータで管理することは可能でしょうか?

- ChatGPTの命令追従機能を備えた安価なLLMであるDollyのように、FSIはオープンソースツールで独自のモデルを開発することを選択するのでしょうか

ChatGPTのような既存のモデルを採用するか、Dollyのようにオープンソースのフレームワークを活用して独自のソリューションを開発するかは、戦略上極めて重要な検討事項です。

すべての銀行、資産管理会社、保険会社は、大量の複雑な非構造化データ、機密データ(取引、市場データ、取引、IoTセンサー、コールセンターのログ、顧客プロファイル、顧客の苦情/クレーム、市場データ、リスク露出、ESG)を利用しています。接続されたシステムによって生成されたデータ(その多くは、リアルタイムでデータをストリーミングする機能を必要とし、重要な文脈上のデータソース(高感度データである可能性もある)と融合している)は、重要なイベントに意��味のある方法で対応する必要があります。

このようなデータのパワーを活用するために、社員はアプリやデータ、ブラウザの数を増やしたいのではなく、根本的に自分の仕事をより良くしたいと望んでいるのだと考えてください。LLMは、人々がシステムやドキュメントに接する方法を根本的に変え、従業員の生産性、顧客満足度、財務パフォーマンスを数桁向上させるので、ここが業界にゲームチェンジ的なインパクトを与えるところなのです。

ジェネレーティブAIが今日、真のインパクトとROIを促進できる4つの領域

以下では、金融サービスにおいて、LLMがコストを下げ、効率を向上させ、実際のインパクトとROIを促進できる4つの領域を探ります:

(1) オペレーションの効率化

金融機関がAIを導入するにつれ、業務効率が最重要ユースケースであることが明らかになりつつあります。最近の社内レビューでは、金融サービスにおける初期のLLMユースケースの約80%が、時間とリソースを節約するために社内プロセスの合理化に焦点を当てていることがわかりました。その一例が保険業界で、保険会社はLLMを活用し、手作業によるリサーチやレビューのプロセスをオフロードすることで、引受決定を加速しています。また、保険金請求管理においても、LLMの恩恵を受けています。LLMは、何百ページもの非構造化データにまたがる複雑な請求において、不規則性や重要なポイントを素早く特定することができます。

銀行業務では、ジェネレーティブAIがプログラミングコストを根本的に削減し、開発者の生産性を向上させる可能性があります。アクセンチュアのグローバル・バンキン�グ・リードであるマイケル・アボット氏が最近の記事(article)で、銀行業務における聖杯は、ジェネレーティブAIを使ってプログラミングのコスト(レガシーコアやコードを維持するための現在の銀行のコストベースのおよそ10%)を削減しながら、開発、テスト、コードの文書化の速度を劇的に向上させることではないかと主張していることに我々は同意しています。彼はGenerative AIの可能性を追求し続けており、古いメインフレーム内部のCOBOLコードを読み取り、次世代コア向けに素早く分析、最適化、再コンパイルできるとしたらと想像してみてください。このようなユースケースは、銀行の経費を削減するだけでなく、開発者の生産性を向上させ、より価値の高い仕事に集中させることができます。

このように、LLMを採用することで、金融業界は業務効率を高めながら、顧客に改善された迅速なサービスを提供することができるようになります。

すぐに導入できます: 銀行や保険業界のすべてのモデルは、独立した専門家チームによって徹底的に検証されます。LLMは、モデリング戦略をリバースエンジニアリングし、モデル検証に必要なすべてのコンテキストを抽出することができます。世界的なコンサルタント会社であるEYとの共同開発によるモデルリスク管理ソリューションアクセラレーターをブログでご確認ください。

(2) コールセンター分析とパーソナライゼーション

今日のハイパーパーソナライズされた世界では、会話型金融が中心となって、よりテーラーメイドなサービスと効率化を可能にしています。リテール銀行では、現世代のチャットボットは、口座残高の確認などの簡単なタスクを実行できます。次世代のチャットボットに生成AIが組み込まれるようになると、顧客は "今後3カ月間で1000ドル貯めたいのですが、どうすれば目標を達成できますか?"といった質問に対して、はるかに付加価値の高い知見を得ることができるようになります。AIは、毎日のコーヒーを買うのにもっと安い場所を探したり、解約すべき定期購読を提案したり、貯蓄口座に高金利の貯蓄商品を勧めたり、デビットカードを使うブランドの割引クーポンを自動的に見つけて適用するなど、お客様に合わせてプランを作成します。

データ・インテリジェンスが業界を再構築

さらに、コールセンターのスタッフは、過去のすべてのサポートチケットから学習することで顧客のNPSスコアを高め、クロスセルやアップセルの機会の高いコンバージョンによって収益を上げることで、より価値の高い業務に移行することができるようになります。

導入の準備はできています: 顧客は、LLMを使用して、顧客の苦情に基づいて、さまざまなチャネルで製品/サービスの変更を提案する実験を行っています。具体的には、LLMを使用して回答を要約、分類、下書きし、ネットプロモータースコア(NPS)を統合して、調査データから洞察を得ることができます。IVRやバーチャルエージェントから顧客の意図を検出するノートブックや、Lakehouse powers LLM for Customer Service Analytics in Insuranceのブログは、すぐにダウンロードできますので、ご覧ください。

(3) リスクマネジメントと詐欺の検出

AIは、文書分析や自然言語処理の高速化を通じて、より効率的なリスク管理の推進にも貢献します。AIを搭載したプラットフォームは、借家物件に影響を与える倒産について家主に通知したり、市場の変動時に脆弱なポジションをトレーダーに警告したりするなど、リストラの機会を特定することで市場リスクに対するプロアクティブなソリューションを提供します。

コンプライアンスを強化するために、AIは金融犯罪や不正行為を防ぐためのインテリジェントな監視を可能にし、誤検出や否定を最小限に抑えます。これを説明するために、ナスダックの会長兼最高経営責任者であるアデナ・フリードマンの最近の記事では、ナスダックが予測的市場維持(混乱が起こる前に防ぐこと)にAIを使用していること、そしてAIが金融犯罪の検出、抑止、阻止にどのように役立つかが説明されています。

AIは、不足しているデータポイントを見つけ、必要なアクションをアドバイスすることで、継続的なKYC(Know Your Customer)プロセスを合理化し、顧客体験の向上と時間の節約につなげます。さらに、AIは、不正行為を示すパターンを特定し、リアルタイムの支払いフローを監視することで、詐欺やAML(アンチ・マネー・ローンダリング)の監視を強化します。

現在、多くの銀行では、人によるループの枠組みが残っており、AIはデータ収集と規制当局への報告を補強・自動化し、問題や矛盾の特定と解決策を提案します。トレーニングやセキュリティの向上が進めば、LLMの活用により、データ収集やコンプライアンス規制といった労働集約的な機能を大幅に効率化し、コンプライアンス機能を変革できるかもしれません。

POC:欧州の銀行では、日常的に受ける規制当局の要請のうち、あまり複雑でない/敏感な問い合わせに対応するためのモデルを生成するために、Dollyの使用を検討しているところがあります。また、保険会社では、数百ページに及ぶ保険契約書を要約し、専門家にトリアージするための「保険契約分析」にLLMを使用しています。

(4) レポーティングとフォーキャスティング

AIがより多くのソースからデータを取り込み、トレンドを強調し、予測やレポートを作成するプロセスを自動化することで、レポーティングとフォーキャスティングは革新的になります。例えば、生成型AIは、Excel、SQL、BIツールで数式やクエリーを記述し、分析を自動化し、パターンを浮かび上がらせ、マクロ経済などのより複雑なシナリオを持つより幅広いデータセットから予測のための入力を提案することができます。また、AIは、レポートや、レポートのテキスト、チャート、グラフの作成を自動化し、さまざまな事例に基づいて適応させることができます。

資産運用会社もLLMを活用してポートフォリオを多様化し、企業の情報開示から貴重なESGの知見を引き出しています。新興国における貧困対策に取り組む開発金融機関である国際金融公社(IFC)は、データとAIを活用し、機械学習ソリューションを構築しています。IFCは、機械学習ESGアナリスト(MALENA)プラットフォームを通じて、NLPと実体認識アルゴリズムを採用し、ESG課題のレビューを大規模に促進しています。これは、IFCの専門家の仕事をサポートするだけでなく、新興市場で活動する他の投資家も支援するも��のです。IFCは、過去のデータセットとオープンソースのAIソリューションを活用することで、ESGの能力へのアクセスを民主化し、ユーザーが効率的にテキストを分析・分類できるようにします。

AIは、資産運用会社がより多くの情報に基づいた投資決定を行い、金融に対する持続可能で責任あるアプローチを確保するのに役立つ一方で、契約書、注文書、請求書、督促状を自動生成して適応させることにより、調達や支払処理の合理化にも役立ちます。全体として、財務報告や予測にAIを活用することで、金融機関はより効率的かつ効果的に潜在的なリスクを管理し、変化する規制へのコンプライアンスを維持することができるのです。

POCでは:アジアのある金融機関は、レポートの変更と作成をスピードアップするために、銀行全体の異なるビジネスユニットに座っている2,000人以上のアナリストとユーザーが「ヒューマンプロンプト」を使用してレポートを作成するためのセルフサービスダッシュボードを可能にし、本質的にテキストからSQLに移行します。

どうやって始めるべきか

これらの例は、LLMが金融サービス業界で価値を引き出すことができる多くの可能性のある分野のほんの一部に過ぎません。特定のデータやビジネス要件に合わせてカスタマイズされたモデルをトレーニングすることで、組織はよりカスタマイズされた、インパクトのある結果を達成することができます。

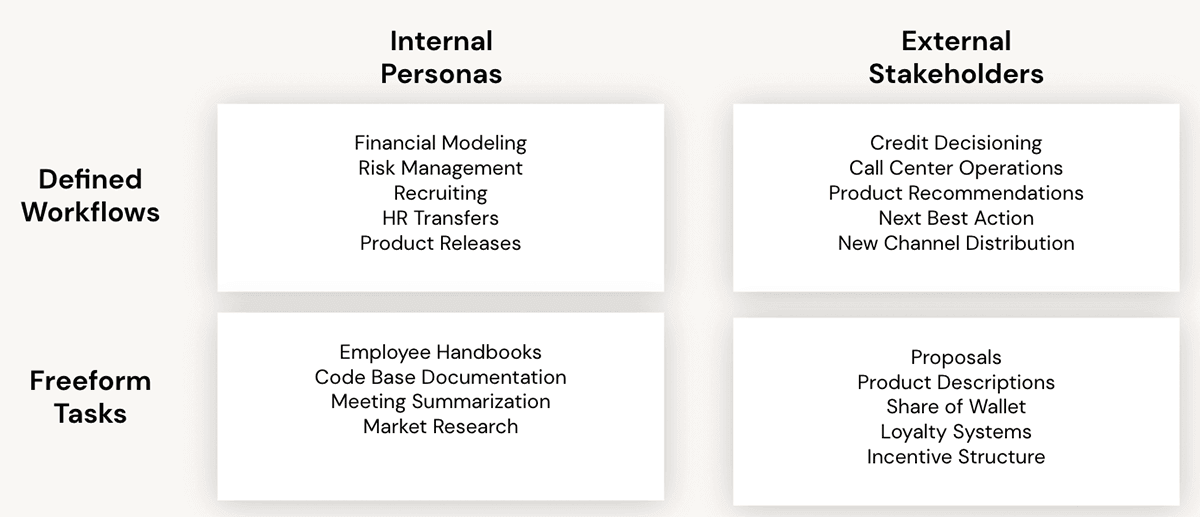

金融機関のLLMに対するアプローチは、企業が行うべき3つの選�択によって決まります:

- オープンソースかクローズドか:企業は、OpenAIのようなLLMを提供する独自のサードパーティを大いに活用するか、オープンソースツールを使用して独自のLLMを構築するかを決定する必要があります。この決定は、おそらくセキュリティ上の懸念によって行われるでしょう。

- 生産性か収益か:企業は、顧客と接しないユースケースに注力するか、顧客と接するユースケースに注力するか、その決定は風評被害や規制の懸念に影響されるでしょう。

- 内部か外部か:企業は、自社独自のデータセットの力を引き出すLLMに注力するか、インターネットやデータプロバイダーなど外部から利用可能なデータセットに依存するかを選択しなければなりません。この決定は、コンプライアンス上の懸念に基づいて行われることが多いでしょう。

この新しいテクノロジーを活用するために考慮すべき6つのステップを紹介します:

- 組織全体からプロジェクトのアイデアを取り入れます:

これらのプロジェクトをどのように分類し、整理するかについては、前のセクションで紹介したチャートを参考にしてください。各四分円の中からいくつかのプロジェクトを選び、ビジネス価値に応じて優先順位をつけます(たとえば、収益と生産性を比較検討します)。 - OCRやNLPを使用してデータを取り込み、LLMを活性化させます:

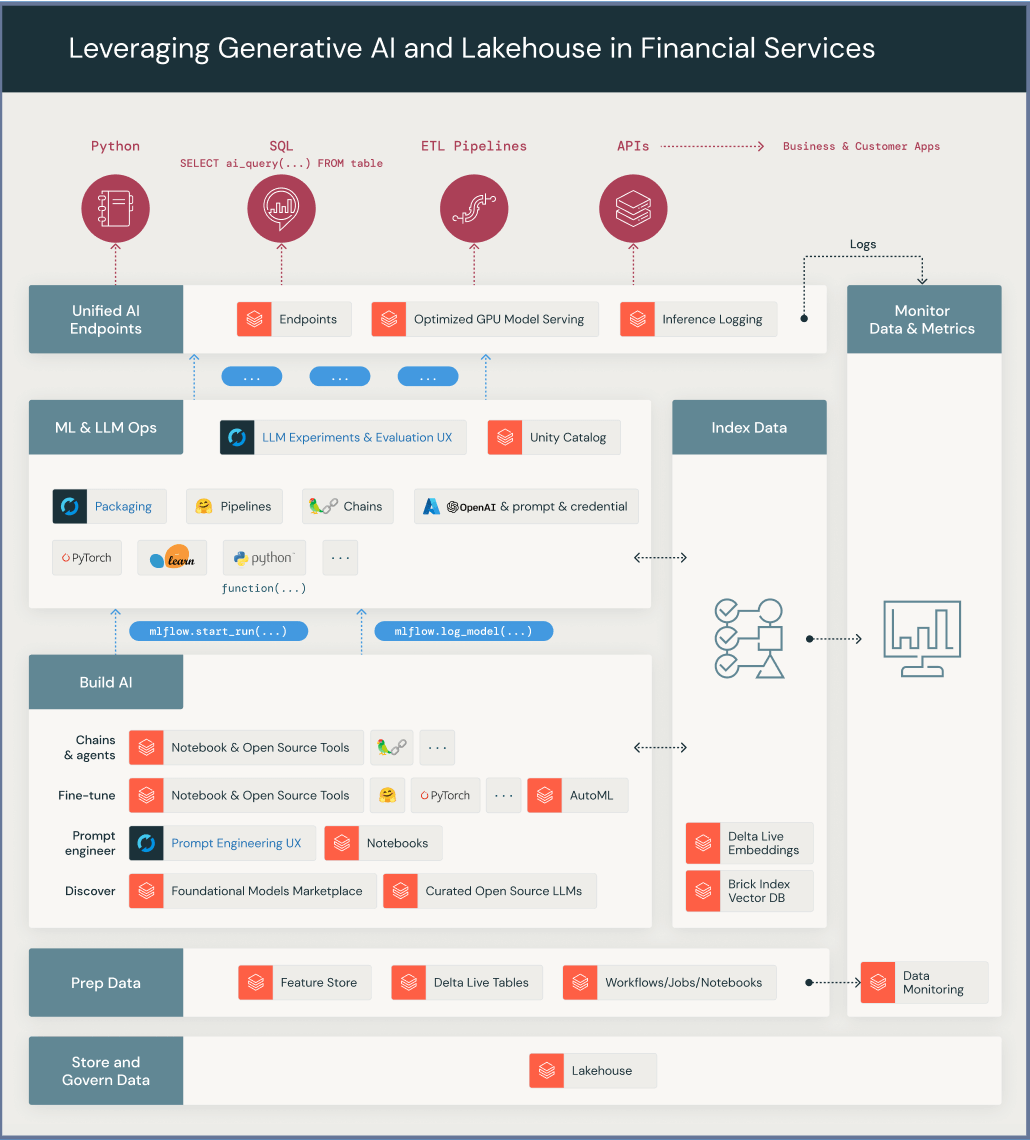

光学式文字認識と自然言語処理の最新技術を組み合わせることで、あらゆる形式の財務文書(電子メール、HTML、PDF、Wordなど)を、独自のLLMに利用できる貴重なデータ資産に変換します。あらゆる文書からテキストを抽出する方法を試すには、「文書のデジタル化」ノートブックをご利用ください。 - 将来の生成AIの使用をサポートするために、ガバナンスとセキュリティが組み込まれたデータインフラに投資してください:

あらゆる種類のデータ(構造化、半構造化、非構造化)を収集、保存、管理できるデータレイクハウスを構築し、このテクノロジーが活用するBIとAIのユースケースをサポートします。また、導入のしやすさも考慮するとよいでしょう。 - 失敗のリスクを軽減するために、モデルの微調整を試みる前に、既製品のモデルで実験してください:

何も対策を取らない場合のコストは高くつくので、実験を恐れないでください。 - ミッション志向のチームを作り、研究開発のスピードと集中力を高めます:

技術的な実装者をビジネス内に組み込み、成功を収めます。初日からデータの所有権を確立すること。 - LLMをブートストラップしましょう:

LLMとGenerative AIモデルを強力で自社に適したものにするために、データの取得、注釈付け、分類に投資します。同時に、コンプライアンス、規制、風評被害、顧客満足度などのリスクへの影響を文書化します。

私たちは金融サービスにおけるAIの民主化の最初の段階にあり、まだ多くの作業が残されていますが、Generative AIは、独自の指示に従うモデルを構築し、ビジネスのためにLLMプロジェクトを実現したい金融機関にとって、刺激的な新しい機会をもたらしていると信じています。

もっと知りたいですか?

「Generation AI」に関する Data and AI Summit に、対面またはオンラインで参加してください。私たちのサイトを訪れて、金融サービスのためのLakehouse (Lakehouse for Financial Services) について学ぶか、ウェビナーで自分自身でLLMを活用する方法を学んでください:Build Your Own Large Language Model Like Dolly.